Hissede hedef fiyatını düşürdü

Ak Yatırım, Arçelik hedef fiyatını 83,40 TL'den 79,50 TL'ye, tavsiyesini "endeksin üzerinde getiri"den "nötr"e revize etti

Abone olAk Yatırım, Arçelik hedef fiyatını 83,40 TL'den 79,50 TL'ye, tavsiyesini "endeksin üzerinde getiri"den "nötr"e revize etti.

Raporda yer alan detaylar şöyle:

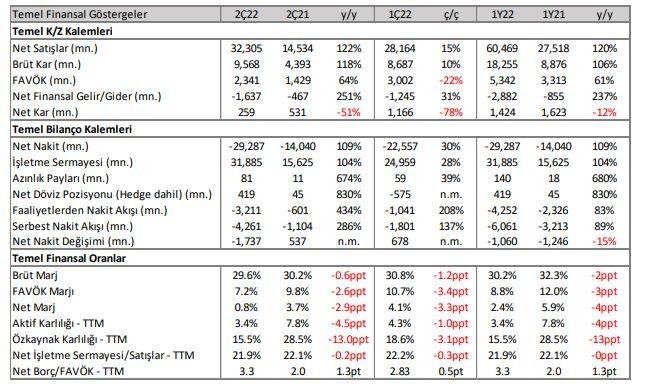

Arçelik 2Ç22’de 259 milyon TL net kar açıkladı. Açıklanan net kar piyasa beklentisi 487milyon TL ve bizim beklentimiz 490 milyon TL’nin altında gerçekleşti. Beklentilerimizin üzerinde gerçekleşen kur giderleri sapmanın temel sebebi oldu.

Yıllık bazda görece düşük gerçekleşen net karın temel sebepleri, zayıf faaliyet kar marjı ve şirketin son yaptığı satın alımlar, geri alım programı ve yılın ilk yarısında zayıf gerçekleşen nakit yaratımına bağlı artan netborcu oldu.

Satışlar 2Ç22’de yıllık %122 artarak 32.305 milyon TL’ye yükseldi. Whirlpool Manisa ve Hitaci satın alımları konsolide ciro büyümesine 4.655 milyon TL olumlu katkı yaptı. Satın alma etkileri hariç bakıldığında organik ciro artışı %90 seviyesinde gerçekleşti. Yurt içi beyaz eşya pazarı yüksek baz etkisi nedeniyle %7 daralırken Arçelik’in satış hacmi aynı dönemde %15

geriledi.

Buna rağmen Türkiye satışları fiyat ve mix etkisiyle yıllık bazda %103 artışla 9,737 milyon TL oldu. Yurtdışı cirosu ise (organik) fiyat artışlarının olumlu katkısıyla %84 büyüdü. Türkiye’nin toplam satışlar içerindeki payı 2Ç22’de %30 seviyesinde gerçekleşti (2Ç21 payı: %33). 2Ç22 FAVÖK bizim beklentimize paralel ancak piyasa öngörüsünün hafif altında yıllık %64 artışla 2,341 milyon TL oldu (Ak Yatırım: 2,341 milyon TL; Piyasa: 2,339 milyon TL). FAVÖK marjı artan faaliyet ve hammadde giderleri nedeniyle yıllık bazda 2,6 puan düşüşle %7,3 oldu. Şirketin 2022 hedefleri FAVÖK marjında yılın 2. Yarısında toparlanma beklentisine işaret ediyor.

Net borç, kur etkisi ve zayıf nakit akışı nedeniyle 2Ç22’de 29.3 milyar TL seviyesine yükseldi (1Ç22 net borç: 22.5 milyar TL). Artan işletme sermayesi ihtiyacına bağlı olarak serbest nakit akışı negatif 4.261 milyon TL oldu. Diğer yandan yönetim 2022 net işletme sermayesi / satış oranı beklentisini %25 seviyesinde sabit tuttu. Mevcut hedefler nakit akışında yılın 2. yarısında iyileşme beklentisine işaret ediyor.

Net borç, kur etkisi ve zayıf nakit akışı nedeniyle 2Ç22’de 29.3 milyar TL seviyesine yükseldi (1Ç22 net borç: 22.5 milyar TL). Artan işletme sermayesi ihtiyacına bağlı olarak serbest nakit akışı negatif 4.261 milyon TL oldu. Diğer yandan yönetim 2022 net işletme sermayesi / satış oranı beklentisini %25 seviyesinde sabit tuttu. Mevcut hedefler nakit akışında yılın 2. yarısında iyileşme beklentisine işaret ediyor.

Zayıf 2Ç22 gerçekleşmelerine karşın 2022 FAVÖK marjında sınırlı düşüş öngörülüyor: Arçelik, 2022 Türkiye ciro büyüme beklentisini %70’e (önceki: %60) ve yurtdışı (fx bazlı) büyüme beklentisini %20’ye (önceki: %25) revize etti. Buna göre şirket 2022’de konsolide TL bazlı %90 ciro artışı öngörüyor (önceki: %80). TL bazında yukarı revizyon kur etkisine işaret

ediyor.

Şirket yurtdışı fx bazlı büyüme beklentilerinde ise global ekonomik yavaşlama nedeniyle daha temkinli. Zayıf 2Ç22 sonuçları neticesinde 2022 FAVÖK marjı beklentisi yaklaşık %10,0 seviyesine revize edildi (önceki: %10,5). 2022 hedefleri

FAVÖK marjında yılın 2. Yarısında %11.0 seviyelerine toparlanma beklentisine işaret ediyor. Şirket, 220 milyon Avro yatırım harcaması ve %25 net işletme sermayesi / satış oranı beklentilerinde bir revizyona gitmedi.

Yorum ve Öneri: Sonuçlara piyasa tepkisinin net kar beklentilerinde görülen sapmaya karşın hafif olumlu olabileceğini düşünüyoruz. Arçelik, zayıf 2Ç22 karlılığı beklentisiyle son 1 ayda endeksin %11 altında getiri sağladı, diğer yandan mevcut 2022 öngörüleri yılın 2. Yarısında güçlü FAVÖK marjı beklentisine işaret ediyor.

TL bazlı büyüme beklentilerinde yukarı yönlü revizyonun ise kur ve fiyat artışları etkisiyle büyük ölçüde beklentiler dahilinde olduğunu düşünüyoruz. Arçelik hisseleri için 12 aylık hedef fiyatımızı 79,5TL’ye (önceki: 83,4 TL) ve tavsiyemizi Nötr’e (önceki: Endeksin Üzerinde) revize ettik. Hedef fiyatımızdaki aşağı yönlü güncellemenin temel sebebi risksiz getiri ve borçlanma maliyeti öngörülerimizdeki yukarı revizyon.

Yasal Uyarı Notu: Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti, yetkili kuruluşlar tarafından kişilerin risk ve getiri tercihleri dikkate alınarak kişiye özel sunulmaktadır. Burada yer alan yorum ve tavsiyeler ise genel niteliktedir. Bu tavsiyeler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

14 hissenin teknik analiz görünümü: GARAN, THYAO, ISCTR, AKBNK, YKBNK, VAKBN, HALKB, EKGYO, TCELL, TKFEN, SISEBorsa

14 hissenin teknik analiz görünümü: GARAN, THYAO, ISCTR, AKBNK, YKBNK, VAKBN, HALKB, EKGYO, TCELL, TKFEN, SISEBorsa KKM kazançlarına vergi istisnasında süre uzatıldıEkonomi

KKM kazançlarına vergi istisnasında süre uzatıldıEkonomi 27 Temmuz 2022 hisse bazlı günlük yabancı oranlarıBorsa

27 Temmuz 2022 hisse bazlı günlük yabancı oranlarıBorsa